La fête de la Cabale est finie, terminée !

Le public n’a aucune notion ni conscience de la fraude, pas encore.

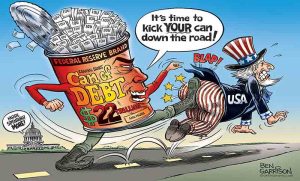

Une économie basée sur la dette a toujours besoin de plus en plus d’argent.

La bulle de savon connaît une croissance exponentielle

La Russie a acheté de l’or

L’arnaque est intégrée dans l’élargissement du bilan.

Le monde est dans une dépression structurelle et y restera. Tout l’argent injecté n’a pas mis fin à la crise financière. Bien qu’il n’ait jusqu’aujourd’hui pas nui à l’économie, il a seulement affecté les prix des actifs et de l’immobilier.

Aucun système monétaire basé sur le crédit n’a jamais survécu à un cycle de crédit complet, et celui-ci ne fera pas exception. La bulle créée par la frénésie de dépenses sans précédent de cette génération n’a pas pu être maintenue car les personnes qui en premier lieu ont été encouragées à dépenser, épargnent maintenant. Pire encore, ils n’empruntent plus pour des achats importants, ce qui est la mesure qui a le plus affecté les dépenses. Comme toutes les bulles éclatent, celle-ci éclatera également !

Aucun système monétaire basé sur le crédit n’a jamais survécu à un cycle de crédit complet, et celui-ci ne fera pas exception. La bulle créée par la frénésie de dépenses sans précédent de cette génération n’a pas pu être maintenue car les personnes qui en premier lieu ont été encouragées à dépenser, épargnent maintenant. Pire encore, ils n’empruntent plus pour des achats importants, ce qui est la mesure qui a le plus affecté les dépenses. Comme toutes les bulles éclatent, celle-ci éclatera également !

La fête de la Cabale est finie, terminée !

Les trois principales banques centrales du monde – les États-Unis, l’Europe et le Japon – se sont lancées dans une vaste expérience financière. Ils ont créé une quantité gigantesque d’argent à partir de rien et l’ont utilisé pour acheter des quantités stupéfiantes de dette publique. La banque centrale américaine détient une pile d’obligations égale à 20% du produit intérieur brut (PIB) américain. La dette de la banque centrale japonaise représente 40 % du PIB. La banque centrale européenne détient des obligations d’une valeur de près de 4.000 milliards de dollars, soit plus de 25 % de son PIB.

La dette mondiale totale, y compris les produits dérivés, s’élève à plus de 1 quadrillion (1015) ! Ce qui est certain, c’est qu’il n’y a pas d’issue à ce gâchis de dettes. Si le système financier s’effondre, rien ne changera dans le monde réel. Aucun bien immobilier, aucune terre ou pays, aucune usine, aucun être humain ne disparaîtra simplement parce que des milliers de millards d’instruments d’esclavage‑de‑dette, appelés Dollars américains, Euros, Yens, etc. sont effacés des ordinateurs des banques. Il y aura des forces pour redémarrer le système sur la base d’un substitut contrôlé par le peuple, appelé QFS (Quantum Financial System), détenu par et pour le peuple et non par les banques.

La dette mondiale totale, y compris les produits dérivés, s’élève à plus de 1 quadrillion (1015) ! Ce qui est certain, c’est qu’il n’y a pas d’issue à ce gâchis de dettes. Si le système financier s’effondre, rien ne changera dans le monde réel. Aucun bien immobilier, aucune terre ou pays, aucune usine, aucun être humain ne disparaîtra simplement parce que des milliers de millards d’instruments d’esclavage‑de‑dette, appelés Dollars américains, Euros, Yens, etc. sont effacés des ordinateurs des banques. Il y aura des forces pour redémarrer le système sur la base d’un substitut contrôlé par le peuple, appelé QFS (Quantum Financial System), détenu par et pour le peuple et non par les banques.

Le public n’a aucune notion ni conscience de la fraude, pas encore

Le public n’a même pas commencé encore à comprendre l’immense fraude qu’il incarne. En chiffres ronds, cette contrefaçon officielle de monnaie s’élève à 5.500 milliards de dollars – c’est la différence entre le bilan de la Fed d’environ 900 milliards de dollars lorsque sa “politique extraordinaire” a été lancée au moment de la crise‑Lehman en 2008, et ses 4.400 milliards de dollars d’actifs d’aujourd’hui. C’est beaucoup de quelque chose pour rien.

Il s’agit d’un montant grotesque de fraude. L’escroquerie de cette expansion monumentale du bilan n’est rien comparée à la manière indirecte cachée dont les banques centrales ont fourni de nouvelles réserves au système bancaire, ce qui a influençé le processus de prêts privés.

Il est clair maintenant que les nouveaux crédits fournis par les Banques Centrales peuvent conduire à une expansion du crédit privé dans la mesure où le multiplicateur de monnaie de réserve fractionnaire de 10 est en fonctionnement ; ou ils peuvent tout simplement générer des réserves excédentaires qui reviennent vers les banques centrales – ce qui ne s’est pas produit dans ce cas. La fête est terminée. Les actions, les obligations et les prix de l’immobilier se remettent aux niveaux de 1950 d’où ils venaient.

La Fed a déjà signalé qu’elle ne vendra pas son portefeuille d’obligations de grosso modo 4.500 milliards de dollars, ni même qu’elle le laissera expirer par des causes naturelles. Dans le cours normal des choses, ces obligations arriveraient à échéance puis – comme nous le ferons tous – disparaîtraient. Mais la Fed réinvestira les fonds arrivant à échéance dans de nouvelles émissions.” En d’autres termes, elle continuera à aspirer de nouvelles obligations afin de maintenir les taux d’intérêt à un niveau bas.

Une économie basée sur la dette a toujours besoin de plus en plus d’argent

Une économie qui dépend de la dette a besoin de plus en plus de dettes pour continuer à fonctionner. Un grand nombre de crédits peut aider au début, mais plus tard, cela nuit à l’économie. Plus la dette augmente, plus il est difficile pour l’économie de se développer, car les ressources nécessaires à l’avenir ont déjà été consommées dans le passé.

Une économie qui dépend de la dette a besoin de plus en plus de dettes pour continuer à fonctionner. Un grand nombre de crédits peut aider au début, mais plus tard, cela nuit à l’économie. Plus la dette augmente, plus il est difficile pour l’économie de se développer, car les ressources nécessaires à l’avenir ont déjà été consommées dans le passé.

Actuellement, il y a environ 250 milliards de dollars d’obligations à 10-15 ans en circulation aux États-Unis, dont la banque centrale américaine possède plus de la moitié. De même, la Fed possède près de la moitié de toutes les obligations de Trésor dont l’échéance est de 20 ans ou plus.

En abaissant le rendement des obligations à long terme, la Fed a artificiellement réduit le coût du capital d’un montant incroyable. Et en rendant les emprunts beaucoup moins chers, la Fed a permis à pratiquement tous les emprunteurs d’accéder aux marchés obligataires. On en voit la preuve par un nombre record d’émissions élevées et de rendements nominaux bas sur les marchés d’obligations “de pacotille” à haut rendement. Au début de cette année, les entreprises ont ajouté 30 milliards de dollars de dettes à leurs bilans – un record. Mais avec la hausse des taux d’intérêt, le spectacle est terminé. C’est une question de mois, si ce n’est de semaines, avant que l’effondrement ne devienne une réalité, suivi de l’introduction du système monétaire QFS, détenu par le peuple. La cabale doit d’abord se détruire elle-même, pour être sûre que leur fête est terminée.

La bulle de savon connaît une croissance exponentielle

Une bulle géante s’est formée dans la dette des marchés émergents. “Un brillant gestionnaire de fonds spéculatifs new-yorkais a souligné qu’entre 2009 et 2012, près de 400 milliards de dollars ont afflué vers les marchés du crédit des pays émergents, soit environ quatre fois plus que le taux d’intérêt moyen de la décennie précédente. Et cette bulle n’a pas rétréci, mais s’est développée de façon exponentielle !

Trois questions simples

- Comment pouvons-nous avoir du capitalisme si le coût du capital est essentiellement nul ?

- Comment pouvons-nous avoir du capitalisme s’il n’y a pas de faillite ?

- Comment le capitalisme peut-il fonctionner s’il n’y a pas de risques ou d’inconvénients ?

Le capitalisme ne fonctionne pas bien sûr. Il y a une énorme mauvaise allocation du capital et une augmentation énorme de spéculation malsaine. Cela crée des bulles de crédit plus importantes qui ne peuvent pas durer…

Le capitalisme ne fonctionne pas bien sûr. Il y a une énorme mauvaise allocation du capital et une augmentation énorme de spéculation malsaine. Cela crée des bulles de crédit plus importantes qui ne peuvent pas durer…

Les économistes qui prétendent savoir comment tout cela va se terminer, mentent. Personne ne sait comment ni quand cela va se terminer. Pas même l’ancien président de la Fed, Alan Greenspan. Ce qu’il a dit était effrayant :

“Selon lui, les banques centrales n’ont aucune idée de ce qu’elles font et ne seront pas en mesure de contrôler l’inflation qui résultera inévitablement de cette vaste expérience.”

Le monde est entré dans la phase finale d’une énorme bulle mondiale. Les banques ont maintenu tout cela à flot avec la presse à imprimer. Mais cela ne peut pas continuer comme ça éternellement. Des structures de crédit sont en place partout dans le monde entier et elles ne peuvent fonctionner que si les banques centrales continuent à racheter la dette.

Les banques centrales ont prouvé qu’elles étaient habiles à maintenir ces structures de crédit ridicules. Mais il y a un prix à payer. Tôt ou tard, quelque chose va se casser… parce que le capitalisme ne fonctionne pas s’il n’y a pas de coût pour le capital.

Avec pour conséquence “involontaire” ( ?) une énorme diminution des liquidités dans le monde entier. Tôt ou tard, cela va poser un gros problème à des pays comme la Turquie et le Brésil, qui ont des dettes extérieures en dollars. La Turquie doit 386 milliards de dollars aux investisseurs étrangers, soit environ la moitié de son PIB. Environ 160 milliards de dollars de ces dettes doivent être remboursés dans les prochains mois. Et contrairement aux États-Unis, au Japon ou à l’Europe, la Turquie ne peut se contenter de mettre ces obligations sous le tapis. Ce piège est probablement intentionnel, car la cabale est désormais en mesure de confisquer les produits turcs, comme les lecteurs réguliers s’en souviennent peut-être.

La Russie a acheté de l’or

Il fut un temps où les banques centrales promettaient la stabilité des prix et étaient prêtes à augmenter les taux d’intérêt à 5, 6, 7 et même 8 pour cent pour maintenir les prix stables. Maintenant ils disent que les prix stables sont dangereux ! Cela fait du monde le meilleur endroit pour l’or.

Plus que ça, le temps où le dollar est la monnaie de réserve mondiale c’est fini. Lorsque le dollar ne sera plus accepté comme monnaie de réserve, ce qui est en train de se produire lentement maintenant que la Russie et le BRICS abandonnent le dollar américain au profit de monnaies adossées à l’or. Finalement, tout sera soutenu par l’or !

Les achats d’or de la Russie en 2014 ont représenté 59 % des achats des banques centrales au troisième trimestre 2014. La Russie et la Chine ont désormais converti leurs devises de dollars en or. Contrairement aux économies occidentales, la Russie n’a accumulé qu’une faible dette nationale au fil des ans, ce qui implique que cela ne constituera pas un frein à la croissance future, comme ce sera probablement bien le cas aux États-Unis, dans l’UE et au Japon. La Russie dispose également d’un système fiscal avantageux, l’impôt sur le revenu pouvant atteindre 13 % maximum.

Maintenant que Poutine a décidé d’adosser sa monnaie à l’or, la situation est devenue pénible pour le dollar américain qui doit faire face à la concurrence d’une monnaie crédible adossée à l’or ; il est probable que d’autres banques centrales diversifient leurs réserves de dollars en roubles porteurs d’intérêts et adossés à l’or.

Les pays qui importent du pétrole et du gaz de Russie devraient avoir une incitation supplémentaire à faire de même afin de pouvoir payer les importations de pétrole et de gaz russes en roubles et d’éviter les sanctions.

La pression indirecte à la hausse sur les taux d’intérêt aux États-Unis est initialement faible en ce moment, mais la hausse actuelle des taux d’intérêt américains signifie des problèmes pour une économie américaine qui repose sur des taux d’intérêt bas.

La croissance va se ralentir. La Fed peut tenter de compenser en réintroduisant l’assouplissement quantitatif, mais cela ajoutera de l’huile sur le feu, entraînant une vente agressive de dollars américains sur les marchés des changes. Dans un scénario extrême mais guère impossible, le dollar américain pourrait perdre son statut de réserve, ce qui serait dévastateur pour l’économie américaine.

L’or est le moyen idéal pour les pays de régler leurs déséquilibres commerciaux dans un monde où la confiance à la stabilité des monnaies fait défaut et l’or rend le recours à une monnaie de réserve inutile.

Constituer des réserves qui peuvent être immédiatement dévaluées par les partenaires commerciaux dans une guerre des monnaies n’est pas une politique rationnelle. Pourtant, pour que le commerce puisse avoir lieu, il faut que quelque chose serve d’actif de réserve. L’or est ce “quelque chose”. Si la quantité est maintenue stable, une monnaie ne peut pas être dévaluée arbitrairement. Et c’est le système monétaire‑QFS qui répond à toutes ces exigence

Constituer des réserves qui peuvent être immédiatement dévaluées par les partenaires commerciaux dans une guerre des monnaies n’est pas une politique rationnelle. Pourtant, pour que le commerce puisse avoir lieu, il faut que quelque chose serve d’actif de réserve. L’or est ce “quelque chose”. Si la quantité est maintenue stable, une monnaie ne peut pas être dévaluée arbitrairement. Et c’est le système monétaire‑QFS qui répond à toutes ces exigence

Vous êtes invité à devenir membre de FWC-Channel, cliquez sur ce LIEN Restez informé et abonnez-vous gratuitement, sans intérêt commercial caché, c’est à nos frais que vous serez tenu informé.

Leave a Reply